Patologías que hacen imposible vivir en el Edificio de la calle Tucumán 3550, donde sus propietarios se exponen a graves riesgos en su seguridad física.

martes, 16 de noviembre de 2021

martes, 28 de abril de 2020

Impuesto a los grandes patrimonios. Propuestas en Europa y América del Sur. El debate en Argentina.

POR CENTRO DE ECONOMÍA POLÍTICA ARGENTINA CEPA ABRIL 26, 2020

Fuente:www.elcohetealaluna.com

Quentin Metsys, El cambista y su esposa, 1514

Lo que sigue es un estudio realizado para El Cohete a la Luna por el Centro de Economía Política (CEPA), por las investigadoras Julia Strada, Magdalena Rua y Lucio Garriga Olmo. Se trata de la más completa revisión de los debates que se desarrollan en todo el mundo sobre un tema crucial.

Introducción

Las medidas sanitarias de aislamiento dispuestas por el Poder Ejecutivo Nacional y acompañadas por distintos niveles del Estado y también del mundo privado significan un fuerte parate en la actividad económica nacional. Lo mismo ocurre en cada una de las economías del resto del mundo, lo cual a su vez impacta negativamente en la Argentina en virtud de la recesión de los principales socios comerciales, como Brasil y China. El contexto económico argentino en la etapa pre Covid-19 ya era complejo y con las medidas de aislamientos dispuestas por la pandemia esta situación local se ve agravada. El país presenta una situación de insostenibilidad de su endeudamiento (definido en estos términos por el FMI), que alcanzó el 89% de su Producto Bruto Interno a diciembre de 2019. La economía argentina muestra una preocupante evolución de la pobreza, incluso previa a los impactos de la cuarentena, cuyo último dato a diciembre de 2019 arrojó 35,5%, así como un alarmante nivel de indigencia, que llegó al 8% en diciembre de 2019. Adicionalmente, en los últimos años se registró un retroceso en el nivel del poder adquisitivo de los salarios en 15 puntos, que no llegó a revertirse hasta el inicio de la pandemia.

El Estado nacional dispuso una serie de medidas destinadas a sostener ingresos de familias y subsidiar empresas —al mismo tiempo que otorgarles liquidez— por casi 3% del PBI, pero sigue siendo transcendente evaluar por cuánto tiempo se extiende la cuarentena o las medidas de resguardo de la población para analizar si es suficiente la magnitud de erogaciones fiscales y crediticias. Hasta ahora, las medidas consistieron en:

Disposiciones para sostener actividades a través de teletrabajo y licencias

Políticas de sostenimiento del empleo vía financiación empresarial (como ATP)

Política de ingresos a las personas vulnerables (IFE, bonos a jubilados/as y prestaciones sociales)

Controles de precios (política de precios máximos)

Políticas de financiación de la economía real (programa de créditos garantizados a PyMEs —FOGAR—, créditos a tasa cero para autónomos y monotributistas).

¿Cómo se financian estas decisiones? Esta pregunta ha generado diversos debates en las últimas semanas, donde surgieron propuestas de reducción salarial a cargos políticos –ejecutivos y legislativos–, renegociación de intereses de deuda como reemplazo a estos gastos, la propia emisión monetaria desde el BCRA financiando al Tesoro, o el gravamen a las grandes fortunas.

Impuesto a los patrimonios en el mundo

El 3 de abril desde el editorial del Financial Times se admitió la necesidad de que los gobiernos lleven adelante reformas radicales y adopten un rol activo en la economía. Advirtió que la redistribución volverá a estar en la agenda y los impuestos sobre la renta y la riqueza tendrán que estar presentes. Este editorial generó debate, considerando que se trataba del principal periódico financiero británico. Es difícil determinar qué profundidad e intensidad puede llegar a existir en la modificación de las visiones sobre la salida de la crisis de la pandemia. ¿Hasta qué punto serán los estados los que saldrán reforzados estructuralmente o se tratará sólo de una coyuntura pasajera?

Lo cierto es que esta crisis ha abierto debates en todo el mundo, concretamente en relación con la necesidad de avanzar en una mayor justicia tributaria. Incluso, cabe señalar que ha sido el propio Fondo Monetario Internacional (FMI) quien recomendó la adopción de medidas fiscales que involucren el aumento de las alícuotas para los tramos más altos de impuesto a las ganancias y bienes personales. El 6 de abril el FMI publicó un informe elaborado por el Departamento de Asuntos Fiscales, que forma parte de una serie especial de sugerencias sobre políticas fiscales para responder ante la emergencia del coronavirus. Es interesante destacar que se recomienda, entre otras cosas, asegurar los ingresos y promover la solidaridad. Sugiere considerar aumentar las tasas más altas del impuesto a las ganancias, del impuesto a los bienes personales o de la riqueza, lo que podría lograrse a través de un «Recargo solidario». Adicionalmente, sugiere monitorear de cerca a los grandes contribuyentes que puedan cumplir con la presentación y el pago de sus obligaciones, reconociendo que los problemas de cumplimiento de presentación y pago pueden ser mayores para las empresas más pequeñas.

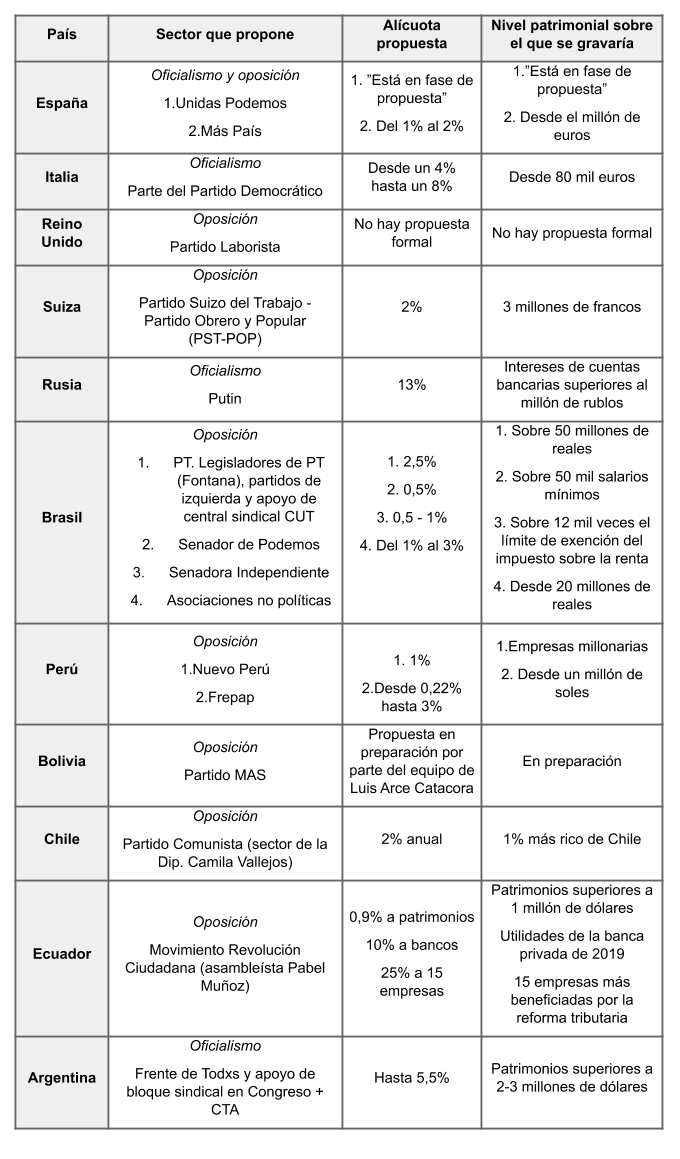

En función de este marco general que muestra una crisis —al menos coyuntural— de las premisas sostenidas por el liberalismo, se detallan en el cuadro a continuación una serie de casos recabados en medios de comunicación (y eventualmente constatados con fuentes primarias de los países), donde se ha manifestado públicamente la propuesta de un nuevo gravamen a los patrimonios en este contexto de pandemia.

Fuente: CEPA.

ESPAÑA

En España la fuerza política Unidas Podemos, integrante de la coalición de gobierno junto al Partido Socialista Obrero Español (PSOE) ha manifestado la intención de crear un “impuesto de solidaridad temporal” a las grandes rentas o los grandes patrimonios para costear las medidas sanitarias y las consecuencias económicas provocadas por la pandemia.

La fuerza liderada por Pablo Iglesias, Vicepresidente Segundo de España, no ha difundido importantes detalles de su propuesta a raíz de las posiciones contrapuestas dentro del mismo gobierno por la negativa de importantes sectores del PSOE (y ante una consulta específica, manifestaron que el proyecto aún se encuentra en preparación). Al tener en cuenta esto, el impuesto pensado por UP en este momento —según la prensa española— no tendría el carácter permanente del impuesto a las grandes fortunas que contempla su programa electoral[2].

Pablo Iglesias

También se debate en España una reforma del Impuesto sobre la Renta de las Personas Físicas (IRPF) para incrementar en dos puntos las tasas para los contribuyentes que tengan rentas superiores a 130.000 euros y cuatro puntos para los que excedan los 300.000 euros. Además, se evalúa un aumento del Impuesto de Sociedades a las grandes corporaciones.[3]

Por otro lado, Más País, la fuerza política que integra Íñigo Errejón, antiguo aliado de Pablo Iglesias y cofundador de Podemos, propuso una serie de medidas económicas y sociales para afrontar la crisis. Entre ellas se encuentra la creación de un “impuesto de solidaridad cívica a quienes más tienen”. Según plantea la propuesta: “Hay que crear un Impuesto de Solidaridad Cívica a las grandes fortunas, impulsar una tasa Tobin (sobre las Transacciones Financieras Internacionales) para los movimientos financieros y poner en marcha un impuesto a las grandes empresas tecnológicas (Google, Facebook, Amazon, Netflix…) cuyos ingresos se están viendo menos afectados”. El impuesto sobre las grandes riquezas impondría una alícuota entre el 1% y el 1,7% sobre los patrimonios superiores al millón de euros y del 2% para los que superen los dos millones. Además, el partido Más País propone modificar el Impuesto sobre la Renta de las Personas Físicas (IRPF) para aquellas personas que reciben salarios superiores a los 100.000 euros por año. De esta manera, el impuesto pasaría del actual 45% al 47% para los que ganan más de 100.000 euros, y del 56% al 60% para los que cobren más de 600.000 euros.

Iñigo Errejón.

Al mismo tiempo, Más País propone suprimir los beneficios fiscales a las grandes empresas que no tengan finalidad social o ambiental y poner en marcha el Impuesto sobre Determinados Servicios Digitales al aumentarlo hasta el 5% (la primera intención del gobierno es del 3%). Esto afectaría los servicios de publicidad en línea y la venta de datos y sólo afectaría a empresas que tengan una facturación mayor a los 750 millones de euros en el mundo y los tres millones en España.

ITALIA

En Italia se estudia establecer una Tasa Covid progresiva durante 2020 y 2021. La propuesta consiste en crear una enmienda al decreto “Cura Italia”, un plan económico de ayuda lanzado por Estado Nacional hace pocas semanas. La propuesta, hecha por Graziano Del Rio y Fabio Melilli, dos Diputados del Partido Democrático que integra el gobierno, radica en aplicar un impuesto del 4% a aquellos réditos anuales que se encuentren entre los 80.000 y los 100.000 euros; un 5% entre 100.000 y 300.000; un 6% entre 300.000 y 500.000 euros; y un 8% por encima del medio millón de euros.

Graziano del Rio.

Según los diputados, este impuesto estará vigente en 2020 y 2021 y afectaría a un total de 803.000 contribuyentes —con la exclusión de los médicos—, lo que representa el 1,95% de los 41,2 millones totales. De esta manera, aspiran a recaudar 1.300 millones de euros para “todos aquellos que se encuentran en situación de pobreza a causa de la crisis” y para las familias “que no tienen recursos suficientes ni siquiera para la compra de bienes de primera necesidad”.

A pesar de esto, algunos dirigentes importantes del PD e integrantes de otras fuerzas de gobierno, como el Movimiento 5 Estrellas, han rechazado la propuesta y prometieron detenerla en el Parlamento nacional.

REINO UNIDO

El integrante del Partido Laborista, y hasta hace unas semanas el Shadow Cancellor —Canciller en las sombras, un puesto que posee la oposición para controlar y discutir las políticas de gobierno—, John McDonnell[4] propuso, antes de dejar el cargo, que el Reino Unido imponga un impuesto sobre los sectores más ricos del país y, además, un impuesto sobre la industria bancaria para sortear y costear las medidas que han tenido que llevarse a cabo por la pandemia.

Para el laborista, el país podría pagar las medidas necesarias a través “de un impuesto inmediato sobre las ganancias extraordinarias en los bancos y el sector financiero que rescatamos cuando provocaron la crisis hace una década”[5].

La actual Shadow Cancellor es Anneliese Dodds desde el pasado 5 de abril, primera mujer en ocupar la posición, es la portavoz de temas financieros del laborismo,

Sostuvo el 15 de abril que se necesita un “nuevo contrato social impositivo” y detalló: “El 10 por ciento más rico está pagando menos impuestos, proporcionalmente, que el 10% más pobre” (citando a la Oficina de Estadísticas Nacionales). “Eso no era sostenible en el momento en que no estábamos en esta crisis y especialmente no es sostenible ahora”. Aún no queda claro si avanzará su sector con una propuesta concreta sobre la mesa, pero el debate público existe.[6]

Anneliese Dodds.

La idea no es ajena a círculos más conservadores del Reino Unido. En un artículo del 17 de abril de este año, Tim Pitt (ex asesor senior del Tesoro de dos ex ministros de finanzas conservadores, Sajid Javid y Philip Hammond y hoy socio de Flint Global) sostuvo: «Los altos niveles de desigualdad existentes ya estaban socavando la fe en nuestro sistema y frenando la movilidad social, y el análisis de IFS sugiere que los de ingresos más bajos sufrirán las mayores pérdidas de esta crisis. Aquellos en la parte superior de la distribución deben hacer el trabajo pesado cuando se trata de pagar por ella”.[7]

SUIZA

En Suiza la propuesta proviene del Partido Suizo del Trabajo – Partido Obrero y Popular (PST-POP), que no forma parte del gobierno y tiene escasa representación social. Propuso aplicar un impuesto único y directo del 2% sobre todas las fortunas superiores a los 3 millones de francos con el objetivo de contribuir a los trabajadores autónomos, los desempleados y las pequeñas empresas[8]. La propuesta se llama “impuesto de solidaridad de coronavirus” y permitiría recaudar 17.500 millones de francos. El partido puntualiza que “el monto estaría destinado a un apoyo concreto y solidario y, por lo tanto, no tendría que ser reembolsado, a diferencia de los préstamos y créditos”.

Curiosamente el partido se basó en un estudio realizado por Credit Suisse[9], que determinó que el año pasado 400.000 millonarios del país tenían un riqueza de 702.000 millones de francos. “Estos millonarios deben contribuir ahora al bien común y a la recuperación de la economía. Y no sólo con palabras, sino con una aportación concreta”, afirma el partido.

RUSIA

El gobierno de Vladímir Putin aprovecha el contexto de pandemia para impulsar gravámenes que tenía en carpeta, fundamentalmente dirigidos a los sectores más acomodados. Según trascendió en distintos medios[10], muchas de las personas más ricas de Rusia poseen sus negocios nacionales a través de entidades registradas en jurisdicciones offshore con impuestos bajos como Chipre y las Islas Vírgenes Británicas.

En este sentido, Putin anunció que aplicará un impuesto del 15% a los dividendos en las cuentas extranjeras y un impuesto del 13% a los depósitos bancarios de más de un millón de rublos[11].

Vladimir Putin durante una visita a afectados por la Covid-19.

Desde el gobierno ruso aseguraron que estos cambios entrarán en vigencia a partir del 1° de enero del 2021 y que, por lo tanto, no se extenderán a los ingresos pagados en 2020. Además, el impuesto a los depósitos sólo se aplicará sobre los intereses que los mismos produzcan y no sobre el importe mismo del propio depósito. Por ende, el impuesto a los intereses de depósitos bancarios por el año 2021 se retendría sólo recién en 2022, según declaró el Primer Viceprimer Ministro Anton Siluánov.

Según Putin, lo recaudado a raíz de estas medidas será destinado “para apoyar a las familias con niños, a las personas que han perdido sus empleos o están enfermas”. Según el propio Presidente, la medida de gravar los intereses de los depósitos de estas fortunas sólo afectaría al 1% de los titulares nacionales.

ALEMANIA

El caso de Alemania no fue listado en el cuadro anterior, ya que no está discutiendo en este contexto de pandemia el establecimiento de un impuesto a la riqueza, pero lo cierto es que este país proporciona uno de los antecedentes más interesantes para recuperar en el marco de este debate global y local. El denominado impuesto complementario de solidaridad (Solidaritätszuschlag) o Soli que se tributa en Alemania es uno de los antecedentes más claros: está orientado a atender a los que menos tienen con un aporte de los que están en mejores condiciones relativas.

Luego de la caída del Muro de Berlín, el Soli se creó en 1991 pero desde la reunificación alemana fue trascedente para tender a un desarrollo uniforme. Básicamente consiste en un recargo al Impuesto a la Renta (lo que en la Argentina sería el Impuesto a las Ganancias de las 4 categorías) e implica un adicional de 5,5% sobre la alícuota vigente de dicho impuesto, pero sólo para los de mayores ingresos. El impuesto grava lo que en nuestro país se consideran ingresos de la cuarta categoría del Impuesto a las ganancias (como los trabajadores/as en relación de dependencia, jubilados/as) pero también a ingresos de la tercera categoría (renta de sociedades, empresas y explotaciones unipersonales), de la segunda categoría (rentas de capital) y de la primera (renta del suelo).

Esta recaudación adicional permitió reactivar la economía, en lugar de aplacar la inversión como suele sostenerse desde algunos sectores liberales como argumento crítico a la tributación.

El impuesto, que se ha sostenido durante 30 años, tuvo hasta ahora un límite relativamente bajo. En la cuarta categoría relativa a trabajadores/as, el adicional del impuesto solidario se tributa desde 972 euros, pero la alícuota de 5,5% se aplica solo arriba de 1340 euros. La reciente decisión de Alemania no fue eliminar el impuesto, sino mantenerlo sólo para un segmento, el de mayores ingresos. Desde 2021 se elevará sensiblemente la exención del impuesto para que el 90% deje de pagarlo: para una persona individual, pasará de 972 euros hasta 16.956 euros, y se si trata de una pareja, el ingreso conjunto pasa de 1.944 euros a 33.912 euros. Se mantendría con similares características para los ingresos más altos: alrededor del 3,5% de los contribuyentes deben continuar pagando el monto total.

También hay que mencionar que al gravar la segunda categoría, el Soli alcanza los ingresos por renta financiera (el impuesto a la renta financiera en Argentina): incluye intereses, dividendos y ganancias de la venta de acciones y fondos, de bancos y fondos comunes de inversión.

Por otro lado, Alemania no tiene Impuesto al Patrimonio desde hace 20 años pero grava la herencia (se estima que el 80% de los patrimonios son por herencia)[12]. Sin embargo, el año pasado el Partido Socialdemócrata Alemán (SPD) propuso reintroducir el impuesto al patrimonio para fortunas superiores a los 2 millones de euros, tema que se reflotó en el debate público alemán en estos días y a raíz del impacto del coronavirus. No obstante, el partido de Merkel (CDU) lo rechazó y dijo que no es momento de aprobarlo.

Angela Merkel. Por ahora, no.

UNIÓN EUROPEA

Los economistas Gabriel Zucman y Emmanuel Saez (Universidad de California en Berkeley) y Camille Landais (London School of Economics) propusieron en un artículo publicado en el portal inglés Voxeu[13] la creación de un impuesto europeo, temporal y progresivo en toda la UE sobre el 1% más rico de toda la población del bloque. De esta manera, el umbral sería a partir de los dos millones de euros. Según los autores, lo recaudado se dedicará al reembolso de los Eurobonos emitidos por el organismo multilateral durante la crisis generada por el Covid-19 o al financiamiento de un fondo de rescate común.

La propuesta se enfoca en el 1% más concentrado de la economía europea, ya que ese sector de la sociedad posee alrededor del 20% y el 25% de la riqueza total en los países escandinavos, Francia, Alemania y España. Se propone un impuesto sobre el patrimonio aplicado sólo al 1% de los europeos más ricos, que generaría una gran cantidad de ingresos fiscales al tiempo que preservaría el patrimonio del 99% inferior. “El 1% de los adultos europeos más ricos posee aproximadamente el 22,5% de la riqueza total, y el 0,1% más alto aproximadamente el 10%”[14], afirma el estudio.

Esta propuesta plantea la imposición de un impuesto progresivo en tres escalas: las riquezas entre los dos millones y los ocho millones de euros pagarían un 1% anual; las riquezas que superen los ocho millones de euros pagarían un 2%; y las riquezas de más de mil millones de euros (330 personas) pagarían un 3% anual. De esta forma, el 99% de los hogares europeos quedarían exentos de pagar[15].

De esta manera, se recaudaría el 1,05% del PBI de la UE por año, lo que permitiría, en una década, pagar y sustentar los fondos de rescates calculados en 10 puntos del PBI a raíz de la emisión de eurobonos o a partir de la creación de un fondo común. “Cambiaría la discusión sobre cómo pagar los costos de la crisis de una cuestión de transferencias internacionales (a través de países europeos) y, en cambio, enfocaría la discusión en transferencias entre individuos de acuerdo con sus medios (independientemente de su nacionalidad)” [16], aseguran los autores.

Los autores, además, proponen un impuesto en todo el bloque por distintos motivos. Uno de ellos es que al ser comunitario se logrará evitar la evasión y la fuga de capitales hacia guaridas fiscales dentro del propio grupo. Asimismo, se podría efectivizar a partir de los mecanismos de cooperación transfronteriza entre los bancos y las administraciones tributarias y lograría simbolizar el sentimiento de solidaridad dentro de Europa luego de la salida del Reino Unido y en un momento donde crecen los nacionalismos.

BRASIL

En la Constitución brasileña está previsto el Impuesto sobre las Grandes Fortunas (IGF), pero necesita una ley que nunca fue aprobada. Por ello, el Diputado Nacional por el Partido de los Trabajadores (PT), Paulo Guedes (homónimo pero sin relación con el ministro de Economía), presentó una Propuesta de Enmienda a la Constitución (PEC)[17] para permitir la imposición inmediata del impuesto.

Diputado del PT Paulo Guedes.

De esta manera, mientras el Congreso nacional trata y aprueba el proyecto, el Estado nacional y los estados provinciales podrán empezar a aplicar un impuesto del 2,5% sobre el valor de los activos que superen los 50 millones de Reales. Además, la enmienda de Guedes propone que lo recaudado sea utilizado para la construcción de viviendas y de unidades sanitarias. Asimismo, establece que el contribuyente que se presente voluntariamente para el pago del impuesto recibirá una reducción de la alícuota del 2,5% al 1,5% y que podrá elegir dónde invertir los recursos entre los distintos proyectos aprobados con antelación. En este mismo sentido, y en relación a la pandemia de Covid-19, el Diputado Federal del Partido de los Trabajadores (PT) por el estado de Río Grande do Sul, Henrique Fontana[18], pidió “recaudar impuestos justos para establecer un fondo nacional de emergencia para enfrentar esta grave crisis desde el punto de vista de la salud y que tendrá serias repercusiones en la economía en el próximo período” y que esto “significa introducir de inmediato medidas como el impuesto a las grandes fortunas”.

Existen, además, otros tres proyectos presentados en el Senado para gravar las grandes fortunas.[19]

Dos de ellos fueron presentados hace algún tiempo y nunca fueron tratados, mientras que el restante fue presentado en el contexto generado por la crisis del coronavirus.

Uno estuvo a cargo de la Senadora Federal independiente Eliziane Gama por el estado de Maranhão. Su proyecto prevé la imposición de activos que estén por encima de 12.000 veces el límite de exención del impuesto sobre la renta. Otro de los proyectos fue presentado por el Senador de Podemos del Distrito Federal, José Antonio Reguffe. El mismo impondría un impuesto del 0,5% sobre los activos netos por encima del valor de 50 mil salarios mínimos y sólo sería válido durante la pandemia. Otra de las propuestas (PL 183/2019), corresponde al senador Plinio Valerio (del partido PSDB-AM) y fue presentado el año pasado, pero todavía no tiene dictamen del comité. El proyecto —antes de la pandemia— se ocupa únicamente del Impuesto a las Grandes Fortunas y se considera Gran Fortuna al patrimonio de los accionistas que excede 12 mil veces el límite mensual de exención del impuesto sobre la renta (R $ 1,903.98). Las tasas variarían de 0.5% a 1%.

Además, en este contexto nacional e internacional algunos centros y grupos como la Federación Nacional de Autoridades Tributarias Estatales y Distritales (FENAFISCO), los Auditores Fiscales para la Democracia (AFD), la Asociación Nacional de Auditores Fiscales de los Ingresos Federales de Brasil (ANFIP) y el Instituto de Justicia Fiscal (IJF) presentaron propuestas tributarias a través de una carta abierta[20] con el propósito de obtener recursos para financiar las medidas urgentes y necesarias para enfrentar los efectos perjudiciales de la pandemia. En su octavo punto, la misma propone la institución del Impuesto sobre las Grandes Fortunas (IGF) con una tasa progresiva del 1%, 2% y el 3% sobre los patrimonios que superen los 20 millones de reales, los 50 millones de reales y los 100 millones de reales, respectivamente. Según los autores, con una estimación conservadora, aplicar este impuesto afectaría al 0,09% de los contribuyentes y podría generar 40 billones de Reales por año. Proponen también que las ganancias y los dividendos remitidos al exterior estén sujetos a impuestos exclusivos de una tasa del 25%, y que deberá ser del 50% en caso de que el destino sea un paraíso fiscal. Esta medida sería capaz de recaudar 28 mil millones Reales.

En el país andino también hay propuestas similares. La fuerza de izquierda Nuevo Perú, liderada por Veronika Mendoza (ex legisladora 2011-2016), difundió distintas propuestas económicas para paliar la crisis por Covid-19, entre las que se incluye crear un impuesto del 1% sobre las empresas millonarias del país.

Verónika Mendoza, la V de la victoria.

La dirigente aseguró que en Perú “hay seis grandes empresarios que están en el ranking internacional de los más ricos del mundo” y ejemplificó en la figura de Carlos Rodríguez Pastor, del grupo Interbank, quien posee una fortuna de 4.000 millones de dólares (“El señor no se va hacer pobre, pero en este caso al Estado peruano le va permitir recaudar 40 millones de soles” dijo la dirigente Mendoza)[21].

Por su parte, el Frente Popular Agrícola del Perú (Frepap)[22], presentó un proyecto de ley para que las personas físicas y jurídicas que facturen más de un millón de soles por año paguen un impuesto solidario. El mismo establece tres categorías: una tasa entre el 0,22% y el 1% para las fortunas de un millón de soles por año; un impuesto entre el 1% y el 2% para los que facturen 10 millones por año; y otra entre un 2% y un 3% para los que superen los 50 millones de soles. En las últimas elecciones, el Frente Popular Agrícola del Perú (Frepap), sorprendió como tercera bancada mayoritaria con 16 diputados.[23] Además, el proyecto de ley sostiene: “El destino del impuesto creado por esta ley, bajo responsabilidad penal, deberá servir para la inclusión de los peruanos en todos los niveles en los que está ausente el Estado peruano, llámese la educación, la salud y la creación del trabajo productivo».

Bolivia

En los últimos días el ex Ministro de Economía y candidato a Presidente por el Movimiento Al Socialismo (MAS), Luis Arce Catacora, difundió un programa político llamado “Primero la Vida” donde propone crear “un Fondo Solidario para la Salud” aplicando un impuesto a las grandes fortunas[24]. Esta medida todavía se encuentra en fase de armado y pulido, ya que las fuentes de la conducción nacional del partido manifestaron, consultadas para este estudio, que no está finalizada.

Chile

En Chile no hay una propuesta formalizada, pero desde el Partido Comunista, donde tiene representación institucional Camila Vallejo como diputada, se expresó la iniciativa en el debate público. En una consulta realizada para este informe, el jefe de gabinete de Vallejo nos acercó un documento elaborado por el economista Fernando Carmona, de ese espacio.

Camila Vallejo.

La fundamentación de la propuesta sostiene que según el Banco Central de Chile (“Distribución de riqueza no previsional de los hogares”, 2017) el 72% de la riqueza del país está concentrada en el 20% más rico, por el otro lado el 20% más pobre presenta niveles de riqueza nula o negativa, con un resultado de Gini entre familias de 0,73. Además, de acuerdo con el informe del Boston Consulting Group, la riqueza privada en Chile llegó a los US$ 393.000 millones de dólares en el año 2016, es decir un 141% del PIB chileno ese año. Si suponemos que la proporción se ha mantenido y no aumentado —lo que es más probable—, entonces en 2019 la riqueza privada llegó a U$D 427.000 millones de dólares. A su vez, de acuerdo con las estimaciones el estudio de Ramón Lopez que cita el documento de Carmona, el 1% concentra el 30,5% de riqueza en Chile, es decir 130.235 millones de dólares. De esa riqueza las 10 personas más ricas del país poseen 37.300 millones de dólares, es decir un impuesto de 2% sobre la riqueza a esas 10 personas dejaría una recaudación de 746 millones de dólares anuales, aumentando la recaudación del fisco a 0,3% del PIB chileno.

También el documento menciona el relevamiento de los patrimonios más ricos retomando el listado de Forbes, donde se ubica primero Iris Fontoba, número 74 entre los más ricos del mundo, 15.400 millones de dólares (Grupo Luksic); luego Julio Ponce Lerou, lugar 422 entre los más ricos del mundo, con 3.800 millones de dólares; Horst Paulman, puesto 745, con 3.000 millones de dólares; Alvaro Saieh, puesto 745, con 3.000 millones; Sebastian Piñera, puesto 804, con 2.800 millones de dólares, entre otros.

La propuesta que elabora el economista del Partido Comunista, Fernando Carmona consistiría en:

- Crear un impuesto a la riqueza dirigido al 1% más rico del país.

- Con una tasa anual del 2%.

- Que se cobrara hasta que la distribución de la riqueza entre familias, medida por el GINI alcance un 0,25.

- Recaudación estimada en 1,04% del PIB.

ECUADOR

Los congresistas cercanos al ex presidente Rafael Correa han presentado un paquete de medidas que buscan gravar de distintas formas a las grandes riquezas del Ecuador. Cabe destacar que en el país la única persona que tiene atribución legislativa para definir en cuestiones tributarias es el Presidente de la Nación, en este caso Lenín Moreno. Es por esto que hasta el momento lo presentado por la oposición son iniciativas y no un proyecto de Ley formal.

El paquete está compuesto por cinco iniciativas distintas. La primera establece cobrar todas las deudas que existen con el servicio de rentas internas, que están compuestas en su gran mayoría por las grandes fortunas del país. La segunda es la creación de un gravamen de 0,9% para patrimonios individuales que superen el millón de dólares. La tercera instaura un gravamen del 10% sobre las utilidades que tuvieron los bancos en el año 2019. Según Pabel Muñoz, del movimiento Revolución Ciudadana, alineado al ex Presidente Rafael Correa “el Estado perdió pero la banca ganó”. Además propone crear una alícuota del 25% para las 15 empresas que más se beneficiaron de una remisión tributaria, es decir, recibieron el perdón de intereses, multas y recargos el año pasado. Por último, la fuerza política propone una contribución para los 200 grupos económicos más grandes del país.

“Es un momento donde la parte tributaria tiene que caer solamente en las personas más ricas del país”, dijo Muñoz, quien agregó: “Si bien el gobierno no dijo nada, hay chances de que el proyecto avance en la Asamblea Nacional”.

ESTADOS UNIDOS

Durante la campaña por las presidenciales, en 2019, el demócrata Bernie Sanders sostenía en su plataforma la necesidad de gravar un impuesto a la “Riqueza Extrema”. La propuesta contenía las siguientes características:[25]

Impuesto anual sobre la riqueza extrema del 0,1% superior de los hogares estadounidenses.

Aplicable sobre un patrimonio neto de más de U$D 32 millones y cualquier persona que tenga un patrimonio neto de menos de U$D 32 millones no vería sus impuestos subir bajo este plan.

La recaudación estimada es de U$D 4.350 millones de dólares durante la próxima década y se reduciría la riqueza de los multimillonarios a la mitad en 15 años.

No se conocen declaraciones o proyectos que hayan reflotado esta idea en este contexto de pandemia, y lo cierto es que se trata del sector del Partido Demócrata que fue derrotado por Joe Biden en las primarias y el objetivo se concentra en ganar las elecciones a Donald Trump, por lo que la reinstalación de la propuesta quedaría condicionada por el marco electoral. Se trata de un debate en desarrollo.

Desde el campo académico, el experto en finanzas John R. Talbott propuso en un reciente artículo[26] que en este contexto de confinamiento y crisis todos los adultos del mundo deberían cobrar 2.000 dólares para poder comprar los alimentos necesarios y poder pagar sus servicios básicos. Su plan, sostiene, costaría 9 billones de dólares y se financiaría a través de un impuesto del 3% sobre el 10% de la población más rica del planeta.

John Talbot

ARGENTINA: EJERCICIO DE POTENCIAL RECAUDACIÓN

Frente al incremento del gasto fiscal derivado de la atención del coronavirus, que en un principio equivalía a 1% del PBI en paquete fiscal y 1,3% en paquete crediticio (sumando 2,3%) y con los últimos anuncios relativos a la financiación de una porción del salario del sector privado por parte del Estado (llegaron a casi 3%), se han realizado una serie de propuestas orientadas a financiar tal inversión por parte de distintos integrantes del espacio político del gobierno, diputados del bloque sindical, dirigentes del Frente de Todxs y de CTA. Las ideas giran en torno a la justicia tributaria con la implementación de un impuesto, que podría ser por única vez, a grandes fortunas.

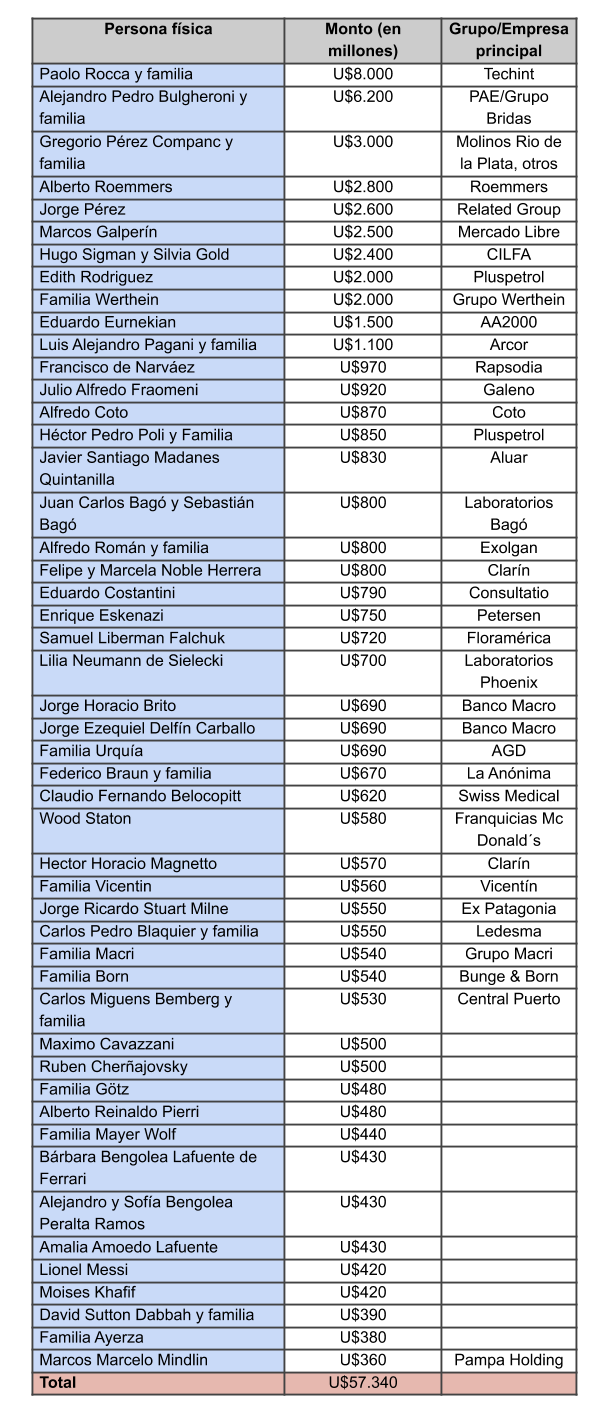

Desde CEPA realizamos a continuación una estimación propia, con los siguientes supuestos:

- Impuesto al 1,5% de los patrimonios más grandes de la Argentina, discriminando entre bienes declarados en el país y en el exterior.

- Impuesto al 10% de la rentabilidad neta de las 120 empresas de mejor desempeño en su último período fiscal declarado.

En relación al primer universo, si se considera el patrimonio acumulado de las 50 personas con mayor patrimonio del país, el valor alcanza unos US$ 57.340 millones, lo que equivale a $3.669.760 millones ($3,6 billones). La familia más rica es la de Paolo Rocca, le siguen Alejandro Pedro Bulgheroni y familia, Gregorio Pérez Companc y familia, Alberto Roemmers, Jorge Pérez, Marcos Galperín, Hugo Sigman y Silvia Gold, entre otras, según el relevamiento de la revista Forbes. Si se cobrara un impuesto 1,5% a estas fortunas, la recaudación ascendería a $55.046 millones de pesos. Por caso, esta recaudación extraordinaria serviría, por ejemplo, para fondear el 70% del costo del Ingreso Familiar de Emergencia (IFE) de $10.000 para monotributistas, que asciende a $78.000 millones de pesos —sólo en abril—. En efecto, este destino específico introduciría un componente redistributivo no sólo en el orden tributario sino también en su gasto.

Personas físicas con patrimonio superior a U$D 360 millones

Elaborado en base a Forbes.

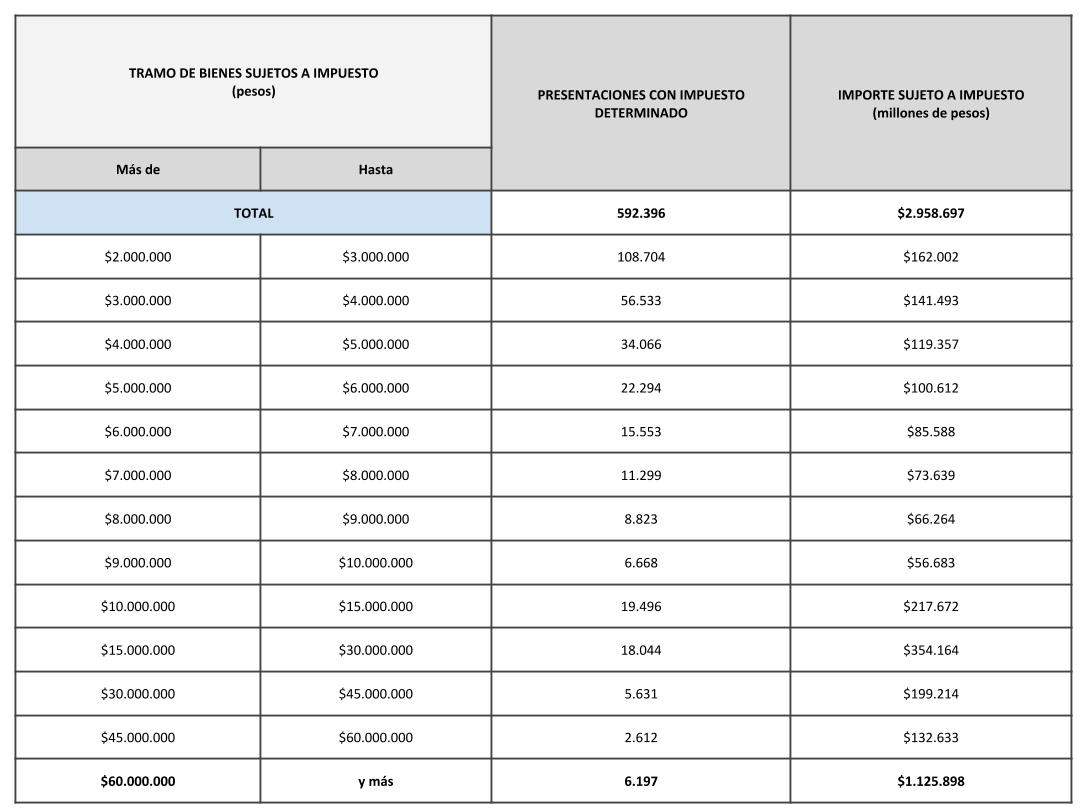

Los datos de los principales patrimonios de Argentina, de todas formas, son estimaciones de mercado realizadas por una fuente privada. Para ganar en precisión, es fundamental partir de la estructura del Impuesto a los Bienes Personales, ya que la valuación fiscal de los bienes de acuerdo a los criterios vigentes en las normas impositivas no siempre es el valor de mercado de los mismos. Partiendo de los últimos datos disponibles de la AFIP al año 2017, el mayor tramo de bienes declarados son los bienes personales sujetos a impuesto superiores a los $60 millones de 2017, equivalentes a más de U$D 3 millones de 2017[27], por los cuales tributaron solamente 6.197 personas. De la misma manera se advierte que solamente 32.484 personas (los últimos cuatro tramos en conjunto) declararon bienes sujetos al impuesto sobre los bienes personales superiores a los $15 millones en 2017. A continuación, se expone un cuadro con la cantidad de personas sujetas al impuesto con los mayores tramos de bienes personales.

Presentaciones del Impuesto sobre los Bienes Personales. Año fiscal 2017.

Fuente: elaboración propia sobre la base de información de AFIP. Anuario Estadístico 2018.

Si se aplicara un impuesto adicional de 1,5%, por única vez sobre aquellos bienes, podría ser factible obtener recursos fiscales equivalentes a aproximadamente U$D 893,5 millones, unos $ 57.900 millones. Estos valores constituyen simplemente una aproximación teórica porque se desconoce la valuación de los bienes a diciembre de 2019, ya que la última información disponible desagregada corresponde a diciembre de 2017.

Si el límite fuera más bajo, y se consideraran para el tributo los últimos cuatro tramos de bienes, es decir, se aplicara dicho impuesto especial a las 32.484 personas con bienes personales superiores a los $15 millones en 2017 (equivalentes a U$D 793,6 millones), la recaudación adicional total podría ascender a U$D 1.438 millones, unos $ 92.050 millones.

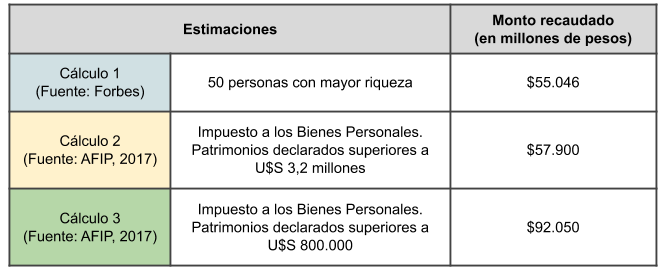

Recaudación estimada en dólares de los mayores tramos de bienes sujetos al Impuesto sobre los Bienes Personales. Año Fiscal 2017.

Fuente: Elaboración propia sobre la base de información de AFIP. Anuario Estadístico 2018.

Nuevamente, esto es solamente una aproximación del orden de magnitud que podría llegar a recaudarse con un impuesto extraordinario que grave a pequeña porción de la sociedad; en este caso, alrededor del 0,07% de la población argentina.

En el próximo cuadro se exponen las distintas estimaciones presentadas más arriba que aproximan la recaudación adicional que podría obtenerse con distintas alternativas de impuesto extraordinario sobre las grandes fortunas. Con el cálculo 1, tomando la fuente Forbes con los 50 patrimonios más grandes, el tributo extraordinario podría recaudar $55.046 millones. Con el segundo cálculo, que toma datos de AFIP de la base de bienes personales, si se recorta el gravamen a los patrimonios superiores a los U$D 3,2 millones, se recaudarían $ 57.900 millones. En tercer lugar, el cálculo considera la base de AFIP de 2017, aunque incluye un piso imponible más bajo, de U$D 800.000 y así se recaudarían más de $ 92.000 millones.

Estimación de recaudación de impuesto sobre principales patrimonios, pesos corrientes

Fuente: elaboración CEPA en base a Forbes y AFIP.

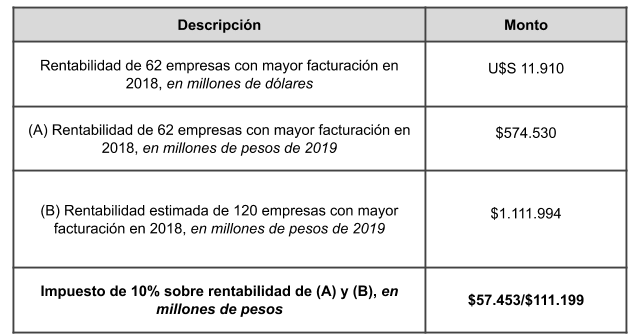

En el segundo universo, que refiere al tributo sobre la rentabilidad neta de las empresas con mejor desempeño en el último ejercicio fiscal (2019) se realiza una aproximación tomando la rentabilidad de las 62 empresas de mayor facturación –con rentabilidad relevada por la revista Mercado-. El total de ese universo de 62 empresas asciende a US$ 11.910 millones, lo que equivale en pesos a $574.530 millones. Entre las más importantes, se encentran Telecom, Toyota, Pan American Energy, Volkwagen, Vicentin, Cargill. Algunas de estas pertenecen al Estado (YPF, Banco Nación, Banco Provincia). Es importante considerar que en esta estimación se incluyen empresas públicas.

Cabe indicar que para la selección se consideraron las 120 empresas de mayor facturación, y de ellas, sólo presentaban información sobre rentabilidad unas 62. El ejercicio, por lo tanto, incluye una estimación de recaudación considerando

- sólo la rentabilidad de esas 62 empresas –como piso mínimo- y

- extrapolando el desempeño de esas 62 a las 120 del universo inicial. Para la estimación de la rentabilidad de 2019 se deflactó por el dólar promedio de 2018 y se estimó al dólar promedio de 2019.

A grandes rasgos, una recaudación del 10% sobre la renta de estas 62 empresas arrojaría ingresos al fisco argentino por al menos $57.453 millones. Si se extrapola la información de rentabilidad disponible al 100% de las 120 firmas consideradas, el monto de recaudación sumaría $111.199 millones.

Estimación de recaudación de impuesto sobre la rentabilidad de principales empresas de Argentina.

Fuente: elaboración en base a Revista Mercado.

CONCLUSIONES

Este informe nació a partir de la búsqueda de experiencias similares al debate argentino de las últimas semanas, y se encontró con países vecinos y también con casos testigo de Europa donde se plantea la discusión. La propuesta de impuestos a las grandes riquezas no es exclusividad argentina: en distintos países de Europa y de América Latina existen propuestas que avanzan en una mayor justicia tributaria, apuntando a recaudar más de parte de quienes más poseen. Hay cinco países europeos donde el gravamen a los altos patrimonios forma parte del debate público en el marco de la pandemia de Covid-19 y hay otros seis países de América del Sur donde se registran propuestas en el mismo sentido.

Los casos donde los oficialismos han planteado el tributo a los grandes patrimonios corresponden a España –el sector de Podemos que integra la alianza de gobierno— y a Rusia, donde la idea fue mencionada por el propio Putin, aunque dirigida a gravar los pagos de dividendos e intereses que las empresas rusas hacen a las cuentas bancarias en el extranjero de sus propietarios, los intereses de los depósitos bancarios rusos y los bonos que superen 1 millón de rublos (U$D 13.000). Ambos serían asimilables al caso argentino, donde el Presidente Fernández y también su Ministro de Hacienda se manifestaron a favor de la iniciativa, que a su vez fue propuesta en un comienzo por el Jefe de Bloque del oficialismo en Diputados, Máximo Kirchner. En el resto de los casos de Europa donde se detectó la existencia de debate se trata de las oposiciones políticas a los oficialismos las que impulsan las propuestas: en Reino Unido se trata de sectores del Partido Laborista, en Suiza es un partido de izquierda (PST-POP) y en Italia es una parte del Partido Democrático que pareciera no haber logrado consensos sobre el conjunto de la alianza gobernante.

En América Latina el debate va emergiendo con mucha más iniciativa que la que suelen cubrir los medios de comunicación en la Argentina. También son las oposiciones las que lideran las propuestas. En Brasil hay cuatro propuestas presentadas en el Senado, y particularmente en diálogo con dirigentes del PT para este informe, manifiestan que es una iniciativa que tiene apoyos de otros partidos como PSDB y de la izquierda, y también de la central sindical CUT. En Perú hay dos partidos, Nuevo Perú y Frepap, con presencia institucional en el Congreso, que elaboraron proyectos. En Bolivia el sector del MAS liderado por el candidato Arce tiene una propuesta en elaboración. En Chile desde el rol institucional de Camila Vallejo como diputada se elaboró una propuesta por parte del Partido Comunista y se evalúa presentarla al congreso. En Ecuador es un asambleísta del sector alineado a Correa, del Movimiento Ciudadano, que empuja la iniciativa – Pabel Muñoz-.

Se destaca, como caso interesante, que en Estados Unidos durante la pre-campaña presidencial en 2019, Bernie Sanders propuso un Impuesto a la Riqueza Extrema. No obstante, su derrota en las primarias limita las posibilidades de esta idea.

La solidaridad como concepto político es otro eje de análisis. Una amplia mayoría de las propuestas analizadas incluyen la palabra solidaridad en el nombre de los impuestos promovidos. El informe da cuenta de experiencias que han planteado esquemas de solidaridad entre aquellos de mayor capacidad contributiva respecto de sectores más postergados. Si bien los esquemas impositivos se supone que tienen esta misma finalidad, es posible identificar casos paradigmáticos previos a la pandemia que ilustran un debate muchas veces silenciado.

En Alemania la historia del impuesto solidario (Soli) tuvo como objetivo principal la reconstrucción de la Alemania unificada, interpretándose esto como favorecer a los sectores más postergados (Alemania Oriental) respecto de los más desarrollados (Alemania Occidental). Esta recaudación adicional permitió reactivar la economía, en lugar de aplacar la inversión como suele sostenerse desde algunos sectores liberales como argumento crítico a la tributación. El impuesto consiste en un recargo al Impuesto a la Renta (lo que en Argentina sería el Impuesto a las Ganancias de las 4 categorías) e implica un adicional de 5,5% sobre la alícuota vigente de dicho impuesto, pero sólo para los de mayores ingresos. El impuesto, que se ha sostenido durante 30 años, tuvo hasta ahora un límite relativamente bajo y la reciente decisión de Alemania no fue eliminarlo sino mantenerlo sólo para un segmento acotado, el de mayores ingresos. Es decir, se mantendrá con similares características para los ingresos más altos: alrededor del 3,5% de los contribuyentes continuará tributando el monto total. [28] [29]

Por otro lado, las crecientes necesidades fiscales asociadas a estas medidas de sostén de ingresos a las familias y de subsidios a las empresas reinstalan el debate sobre el rol del sistema tributario para mitigar la desigualdad. Los efectos de la pandemia son regresivos: afectan de manera sensible a los que menos tienen, no sólo en materia de salud (peor acceso a la salud y situación de insalubridad en su vida cotidiana) sino también en lo referido a la cuestión económica: establecer el aislamiento obligatorio y la paralización de importantes sectores de la actividad económica implica afectar los limitados ingresos de los trabajadores sin empleo o de empleo informal, que no acceden a licencias pagas, y carecen de protección sindical. Esto implica una profundización de la desigualdad, a menos que la tarea del Estado revierta o al menos compense la situación. Esa tarea tiene dos pilares: la forma de recaudar y las decisiones de ejecución del gasto.[30]

En efecto, el sistema tributario puede tener un rol fundamental en esta situación de emergencia como herramienta para reducir la desigualdad social y la pobreza (Piketty, 2014).[31] Uno de los criterios centrales para someter a los contribuyentes a tributos debiera ser la capacidad contributiva (Jarach, 1996)[32], es decir, la aptitud de los contribuyentes de acuerdo a su riqueza y sus ingresos. Esta refiere a que el sistema tributario debe estructurarse de forma que aquellos de mayor capacidad económica tengan una participación más alta en la recaudación tributaria del Estado. En este sentido, un sistema tributario justo es aquel inspirado en el principio de progresividad (Gaggero, 2008)[33], que implica un tratamiento diferenciado entre diferentes niveles de capacidades contributivas. Sin embargo, en los hechos, quienes poseen mayor capacidad contributiva cuentan con mayores recursos para eludir el pago de los tributos, a la vez que, en la actualidad, la mayor parte de la recaudación se nutre de impuestos regresivos, que gravan con la misma alícuota a contribuyentes de alta y baja capacidad económica.

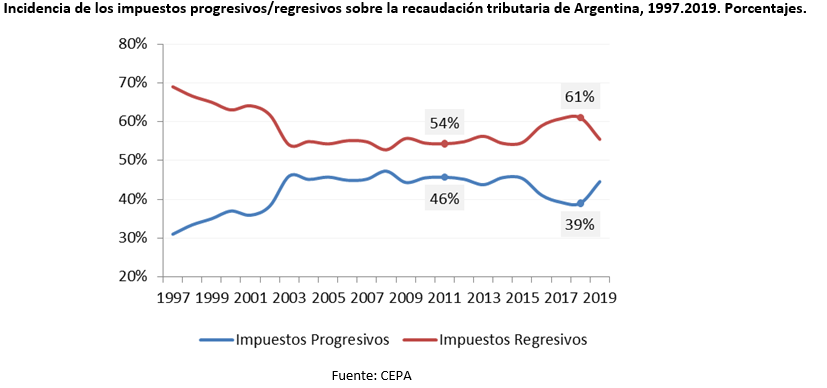

En el siguiente cuadro se observa la relación regresividad/progresividad tributaria en la Argentina entre 1997 y 2019. Entre los impuestos regresivos se contabilizan el IVA, los internos coparticipados, impuesto a los combustibles y créditos y débitos. Entre los impuestos progresivos se considera el impuesto a las ganancias, bienes personales, ganancia mínima presunta y –en un modelo tributario heterodoxo- se contabilizan los derechos de exportación. En 1997 tan solo el 30% de la recaudación se basaba en impuesto progresivos, y el resto -70%- se sostenía de manera regresiva. Esa ecuación cambió a partir de 2002 donde jugaron un fuerte rol los derechos de exportación. Se observa que durante el macrismo la relación vuelve a alterarse, cayendo desde el 45% al 39% la incidencia de los impuestos progresivos sobre la recaudación, ahí no solo por baja de retenciones sino también de bienes personales, y pérdida de recaudación por ganancias en virtud de la menor actualización salarial respecto de inflación.

En el periodo del kirchnerismo, tanto por la modificación de la incidencia de los impuestos progresivos como por un direccionamiento de esa mayor recaudación estatal de manera redistributiva, se produce una sensible reducción de la desigualdad: el índice de Gini se redujo de 0,44 a 0,37 entre 2003 y 2015, mientras que luego de 2015, al producirse ambos efectos a la vez (la caída de los impuestos progresivos y un ajuste del gasto), el índice de Gini pasó de 0,37 a 0,385 entre 2015 y 2018 y se redujo a 0,38 en 2019.

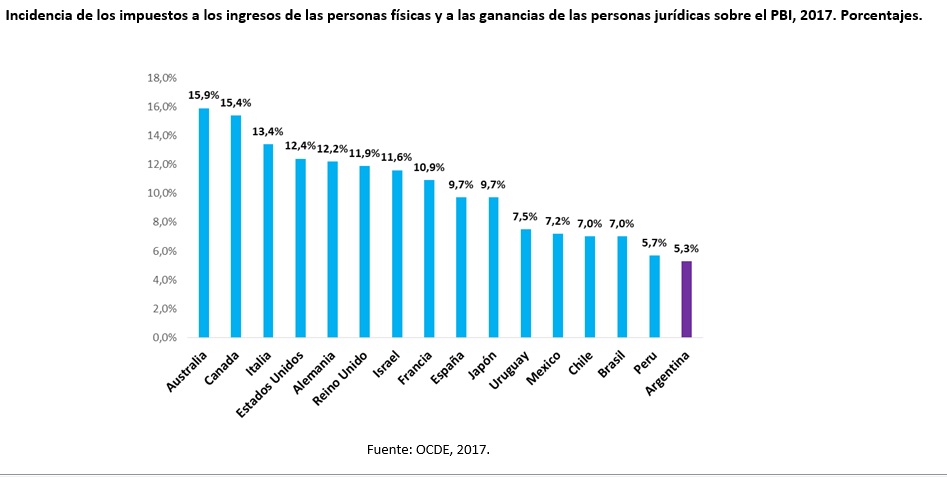

Por otro lado, si tomamos la comparación internacional que realiza la OCDE (Organización para la Cooperación y el Desarrollo Económico) a 2017, Argentina es uno de los países que menor gravamen realiza a los que mayores ingresos tienen. La OCDE estima cuánto pesan los impuestos a los ingresos sobre las personas y a las ganancias sobre las empresas, sobre el PBI. Son impuestos progresivos y sobre flujos pagan más los que más ingresos tienen (están excluidos, no obstante, los impuesto patrimoniales). En la Argentina a 2017 estos impuestos pesan 5,3%, mientras que en países como Brasil o Chile pesan 7%. En Francia 10,9%, Israel 11,6%, Alemania 12,2%, Estados Unidos 12,4%, Italia 13,4%, Canadá 15,4%, Australia 15,9%.

ANÁLISIS DE LA PROPUESTA ARGENTINA

El proyecto final que propone el Frente de Todxs aún no se conoce en detalle, pero el debate podría darse en el Congreso si finalmente es una decisión que se impulsa desde la Casa Rosada – y pareció haber guiños políticos en relación a ese impulso en los últimos días.

En este trabajo se han realizado distintas estimaciones sobre el aporte que pueden hacer las grandes fortunas de la Argentina así como un puñado de grandes grupos económicos de nuestro país. Ambas herramientas, en conjunto, podrían sumar a la recaudación de 2020 entre 112.000 y 203.000 millones de pesos de manera extraordinaria. Considerando el “Cálculo 2” para grandes patrimonios (que grava desde 3,2 millones de dólares con 1,5% de alícuota) y considerando la estimación (B) de aplicación de una alícuota de 10% sobre la rentabilidad proyectada de 120 empresas de mayor facturación del país, la recaudación adicional de un gravamen extraordinario ascendería a $169 mil millones.

La aplicación del impuesto llevaría de 45% a 47% la incidencia de los impuestos progresivos sobre el total de la recaudación – sólo en 2020, de manera extraordinaria-. A su vez, el impacto adicional sobre el total de recursos tributarios a 2020 (actualizando la recaudación 2019 según inflación anual promedio para 2020 tomando REM-BCRA) ascendería a 2,3%[34]. No obstante, es de esperar que la caída en la recaudación anual producto de la recesión sea sensiblemente mayor a este guarismo.

Referencias Bibliografía

[1]https://www.20minutos.es/noticia/4208923/0/podemos-quiere-impuesto-solidaridad-ricos-hacienda-descarta-corto-plazo/

[2] https://www.expansion.com/economia/politica/2020/03/29/5e807980e5fdead45c8b45ed.html

[3] https://www.lainformacion.com/espana/coronavirus-impuesto-ricos-irpf-sociedades/6558828/

[4] https://elpais.com/internacional/2018/10/08/actualidad/1538985395_330371.html

[5] Además Mc Donnell dijo que la crisis puso de relieve la importancia vital del sector público y la necesidad de una red de seguridad más fuerte para salvaguardar la vida y los medios de vida de las personas, lo que demuestra la forma en que el dogma político de los conservadores se abandonaba a medida que se intensificaba la crisis. Ver: https://www.theguardian.com/politics/2020/apr/03/john-mcdonnell-calls-for-wealth-tax-to-pay-for-coronavirus-measures

[6] https://www.ft.com/content/cc295795-62cc-4062-9faa-02dfaf215a8d

[7]https://www.prospectmagazine.co.uk/economics-and-finance/coronavirus-covid-19-chancellor-treasury-rishi-sunak-debt-tax-rises

[8] https://pst-pop.ch/pour-une-taxe-corona/

[9] https://www.swissinfo.ch/spa/covid-19_piden-aplicar-impuesto-solidario-a-millonarios-suizos/45665378

[10]https://www.rferl.org/a/putin-s-pretext-covid-19-crisis-tapped-to-tax-rich-russians-offshore-wealth/30513483.html

[11]https://mundo.sputniknews.com/rusia/202003261090917774-cambios-en-la-politica-de-dividendos-entraran-en-vigor-en-rusia-a-partir-de-2021/

[12] “Alemania. El SPD propone reintroducir el impuesto al patrimonio para fortunas superiores a los 2 millones de euros”, link: https://www.rtve.es/noticias/20191208/spd-propone-reintroducir-impuesto-patrimonio-para-fortunas-superiores-2-millones-euros/1993355.shtml

[13] https://voxeu.org/article/progressive-european-wealth-tax-fund-european-covid-response

[14] Traducción propia.

[15]https://www.clarin.com/entremujeres/coronavirus-europa-proponen-impuesto-ricos-financiar-crisis_0_1RQXXBBI4.html

[16] Traducción propia.

[17]https://ptnacamara.org.br/portal/2020/04/14/deputado-paulo-guedes-apresenta-emenda-constitucional-para-taxacao-imediata-de-grandes-fortunas/

[18] https://ptnacamara.org.br/portal/2020/03/28/fontana-defende-taxacao-de-grandes-fortunas-e-de-bancos-para-fortalecer-sus/

[19] Ver: https://www12.senado.leg.br/noticias/materias/2020/03/27/senado-debate-quatro-propostas-de-imposto-sobre-grandes-fortunas, y también ver: https://jornaldebrasilia.com.br/politica-e-poder/4-projetos-para-taxar-grandes-fortunas-tramitam-no-senado/

[20] http://www.fenafisco.org.br/images/bandeiras/Carta.entidades.final.pdf?_t=1585080521

[21]https://larepublica.pe/politica/2020/04/17/coronavirus-veronika-mendoza-plantea-cobrar-impuesto-de-1-a-empresas-multimillonarias/

[22]https://redaccion.lamula.pe/2020/03/25/frepap-propone-que-millonarios-paguen-impuesto-solidario-proyecto-de-ley-congreso-economica-crisis/jorgepaucar/

[23]https://agendarweb.com.ar/2020/01/28/elecciones-en-peru-partidos-politicos-debilitados-y-fuerza-evangelica/

[24]https://www.la-razon.com/economia/2020/04/15/el-exministro-arce-planea-subir-a-bs-2000-el-bono-universal-y-crear-el-impuesto-a-grandes-fortunas/

[25] https://berniesanders.com/es/issues/tax-extreme-wealth/

[26] https://truthout.org/articles/to-confront-coronavirus-we-need-an-emergency-wealth-tax/

[27] Tomando el tipo de cambio al 31/12/2017.

[28] Por otro lado, hace algunos años surgieron dos propuestas también orientadas a la solidaridad de los que más tienen con los que menos tienen. En EEUU, desde 2010 existe Patriotic Millonaires, una asociación que promueve la suba de impuestos a los ricos para disminuir la desigualdad, con una crítica muy severa: consideran que la creciente concentración afecta la democracia misma. En enero de 2020 y a raíz del encuentro de Davos 2020, una misiva de dicha organización rezaba “Los impuestos son la mejor y la única forma adecuada de garantizar una inversión adecuada en las cosas que necesitan nuestras sociedades. Las personas que rechazan esta verdad representan una doble amenaza tanto para el clima como para la democracia misma. Ver: https://www.cnbc.com/2020/01/22/davos-2020-patriotic-millionaires-letter-calls-for-higher-taxes-on-global-elite.html

[29] En Francia, año 2011, varios multimillonarios franceses publicaron una solicitada que indicaba: “Nosotros, presidentes y directivos de empresas, hombres y mujeres de negocios, financieros, profesionales o ricos, pedimos la instauración de una contribución especial que afectará a los contribuyentes franceses más favorecidos”. Agregaba además que: “Somos conscientes de que nos hemos beneficiado plenamente de un modelo francés y de un entorno europeo con los que estamos comprometidos y que queremos ayudar a preservar”. https://www.elplural.com/economia/los-ricos-y-los-empresarios-franceses-piden-pagar-mas-impuestos_68977102

[30] El informe de CEPA El gasto público en tiempos de aislamiento social y obligatorio: análisis de la ejecución presupuestaria como reflejo de las prioridades del gobierno , de abril de 2020, muestra la decisión del Gobierno, por el lado del gasto, de contrarrestar el efecto regresivo natural del coronavirus: en pocos días desde el desembarco de la pandemia en Argentina se duplicó el gasto en refuerzos alimentarios con eje en el territorio, se inyectaron recursos referidos a la política de ingresos a los sectores más vulnerables (IFE, bonos, etc), se incrementaron los gastos en salud y se duplicaron los recursos que se giraron hacia las provincias y los municipios. Consultar documento: https://centrocepa.com.ar/informes/247-el-gasto-publico-en-tiempos-de-aislamiento-social-y-obligatorio-analisis-de-la-ejecucion-presupuestaria-como-reflejo-de-las-prioridades-del-gobierno.html

[31] Veáse Piketty, 2014. Consultar https://cronicon.net/paginas/Documentos/Piketty-El-capital-en-siglo-XXI.pdf

[32]Consultar Jarach (1996): http://tribunalcontenciosobc.org/Biblioteca/libros/Dino%20Jarach%20el%20hecho%20imponible.pdf:

[33] Consultar Gaggero (2008): http://xxijhe.fahce.unlp.edu.ar/programa/descargables/gaggero.pdf

[34] Se trata de $169 mil millones que se sumarían a $7,3 billones que es la recaudación proyectada para 2020, aunque son proyecciones muy sujetas a la evolución de los impactos económicos de la pandemia.

FUENTE EL COHETE A LA LUNA - www.elcohetealaluna.com

jueves, 16 de abril de 2020

¿Qué es un asesino en serie?

El presunto asesino al momento de la detención

Definición de asesino en serie

La definición que más se utiliza para saber qué es un asesino en serie es la que dice que el asesino en serie es aquel que comete al menos tres asesinatos, llevados a cabo en lugares diferentes y separados en el tiempo. Durante el tiempo que transcurre entre un asesinato y otro, hay un periodo de enfriamiento emocional. No existe una conexión aparente entre unas muertes y otras, aunque en ocasiones tienen un patrón común: como la selección de la víctima, misma dinámica criminal, factores temporales o situacionales, la práctica sistemática de actos con un fuerte significado psicológico y el control ejercido sobre la situación.

Actualmente, hay varios autores que siguen lo mencionado en el manual del FBI Serial Murder: Multi-Disciplinary Perspectives for Investigators. En este manual se recogen las conclusiones de un congreso donde se reunieron un gran número de expertos, y se define el término de asesinato en serie como la muerte de dos o más víctimas cometida por el mismo delincuentes o delincuentes en eventos separados. Por lo tanto, se incluyen en esta definición los siguientes elementos:

Uno o más delincuentes: Se establece un máximo de dos, ya que si fuesen más estaríamos dentro de lo que se llama grupo criminal, y no se podría hablar de asesinos en serie. Un caso de pareja criminal es la de Buono y Bianchi, dos primos que actuaban coordinados.

Dos o más víctimas: La razón de defender esta definición y no la que sitúa el asesinato en serie a partir de tres o más víctimas, es porque analizando el asesinato de dos víctimas ya se puede establecer un patrón delictivo y saber si son dos crímenes independientes o están relacionados.

Los asesinatos deben haber ocurrido en eventos separados, en diferentes momentos (este apunte es igual que en la definición anterior). El periodo de tiempo entre los asesinatos separa el asesinato en serie de asesinatos en masa.

El caso Marta Calvo

Autor: J. Monzó/Las Provincias.

En la actualidad estamos pendientes del caso Marta Calvo. La persona acusada de su asesinato está detenida y es investigada en las diferentes regiones en las que ha vivido (Madrid, Cataluña e Italia) ya que se piensa que puede tener conexión con distintas muertes y situaciones con mujeres que en su momento quedaron sin resolver o que se dejaron como muertes accidentales. Este hecho, según la descripción establecida, podría llevarnos ante un posible asesino en serie. Dispone de un modus operandi a priori repetitivo y además parece ser que con cierta repetición en el tiempo.

La investigación del caso Marta Calvo todavía no ha finalizado pero ya comienzan a salir a la luz datos que nos empujan hacia esta hipótesis. Ahora mismo son cinco los casos en investigación en los que se cree involucrado al presunto asesino: Marta Calvo, dos mujeres con las que el hombre de 37 años estuvo este año en la zona de Ruzafa (Valencia) y dos mujeres más que han declarado haber sufrido la insistencia de esta persona para tener relaciones sexuales junto al consumo de cocaína.

FUENTE: eicyc.com

domingo, 5 de octubre de 2014

Ciencia forense: Nanopartículas para encontrar huellas dactilares indetectables

Investigadores suizos establecen que estas minúsculas aliadas contra el crimen son tan eficientes gracias a la química, y no a la atracción electroestática

Un estudio realizado por investigadores suizos ha revelado que las nanopartículas son tan eficientes detectando huellas dactilares dejadas en la escena de un crimen por atracción química entre ellas y los residuos de dichas huellas. Hasta ahora se pensaba que esa eficiencia se debía a una atracción electroestática. El descubrimiento permitirá aprovechar mejor estas "nanoherramienta" para encontrar huellas normalmente indetectables.

Un estudio realizado por un grupo de investigadores de Suiza ha arrojado luz sobre los mecanismos que hacen posible la impresionante capacidad de las nanopartículas para detectar las huellas dactilares dejadas en la escena de un crimen.

Los científicos han proporcionado evidencias que desafían la teoría comúnmente aceptada de que las nanopartículas son tan eficientes en este sentido porque son atraídas electrostáticamente hacia las huellas dactilares, para desvelar todos sus secretos.

En realidad, señalan los investigadores, esa atracción es química, y se origina porque los compuestos presentes en la superficie de las nanopartículas se unen (por enlace químico) a la compleja combinación de compuestos presentes en los residuos que dejan dichas huellas (suciedad, cosméticos, sangre, etc.)

Nanopartículas que se ven

En la actualidad, existen diversas tecnologías que permiten visualizar las huellas dactilares. Sin embargo, todas ellas adolecen de la sensibilidad suficiente. De hecho, se ha calculado que en torno a un 50% de las huellas dactilares que quedan, por ejemplo, en un papel, no se pueden detectar.

Por eso es necesario comprender mejor los mecanismos fundamentales involucrados en la eficiencia de las nanopartículas en la detección de huellas dactilares, explican los autores del estudio en un comunicado del Instituto de Física (IOP) de Suiza.

Para su investigación, realizada en la Universidad de Lausana, los científicos depositaron huellas dactilares sobre papel de aluminio, y luego sumergieron este en una solución acuosa que contenía nanopartículas de dióxido de silicio (SiO2), un compuesto de silicio y oxígeno, llamado comúnmente sílice.

Las nanopartículas fueron recubiertas con un grupo químico, conocido como grupo carboxilo (compuesto por átomos de carbono, hidrógeno y oxígeno); y se les introdujo un tinte especial, para poder visualizarlas, una vez se pegaban a las huellas dactilares.

Minúsculas aliadas en la lucha contra el crimen

Luego se realizaron una serie de pruebas que demostraron que la atracción entre las nanopartículas y las huellas se daba como consecuencia de un enlace químico entre el grupo carboxilo de las nanopartículas y un grupo químico específico, llamado grupo amino, presente en los aminoácidos y las proteínas de los restos de dichas huellas.

Hasta ahora, se creía que una solución ácida en la que se colocaba a las nanopartículas era lo que provocaba que los residuos de las huellas dactilares se cargaran positivamente, atrayendo a las nanopartículas, de carga negativa.

Las nanopartículas han demostrado ser muy prometedoras en el campo de la ciencia forense no solo por su pequeño tamaño y sus propiedades ópticas, sino también por la posibilidad de afinar sus propiedades de superficie para explotarlas en múltiples sentidos.

Gracias al hallazgo de la existencia de una interacción química entre ellas y un grupo químico específico presente en los residuos de las huellas dactilares, podrá sacársele mejor partido a las nanopartículas, aumentando su capacidad para detectar huellas hasta el momento indetectables. Podrían acabar incluso resolviendo casos pendientes.

Referencia bibliográfica:

S Moret, A Bécue, C Champod. Nanoparticles for fingermark detection: an insight into the reaction mechanism. Nanotechnology (2014). DOI: 10.1088/0957-4484/25/42/425502.

Fuente: www.tendencias21.net

jueves, 18 de septiembre de 2014

El CIADI dirime demanda de empresa minera contra El Salvador

El Centro Internacional de Arreglo de Diferencias relativas a Inversiones (CIADI), adscrito al Banco Mundial, comenzó a escuchar los argumentos finales en una demanda por 300 millones de dólares que una empresa minera internacional interpuso contra el gobierno de El Salvador. La compañía minera australiana OceanaGold demandó al gobierno salvadoreño en 2009 porque este no […]

Héctor Berríos (centro) y dos habitantes del pueblo salvadoreño de Llano de la Hacienda que luchan contra el proyecto minero de OceanaGold.

Por Carey L. Biron

WASHINGTON, Sep 16 2014 (IPS)

El Centro Internacional de Arreglo de Diferencias relativas a Inversiones (CIADI), adscrito al Banco Mundial, comenzó a escuchar los argumentos finales en una demanda por 300 millones de dólares que una empresa minera internacional interpuso contra el gobierno de El Salvador.

La compañía minera australiana OceanaGold demandó al gobierno salvadoreño en 2009 porque este no le concedió un permiso de extracción de oro pendiente desde 2002. El Salvador basa su argumento en leyes y políticas nacionales destinadas a proteger la salud y el ambiente, y asegura que el proyecto minero pondría en peligro el abastecimiento de agua del país centroamericano."Este proceso minero utilizaría algunas sustancias muy venenosas, como cianuro y arsénico, que destruirían el ambiente. En última instancia, el pueblo sufre las consecuencias”: Eric López.

El gobierno afirma que OceanaGold no cumplió con los requisitos básicos para obtener el permiso de extracción de oro. Además, desde 2012 El Salvador mantiene la suspensión a todos los proyectos mineros en el país, que podría desembocar en la prohibición definitiva de la actividad en los próximos meses.

Pero OceanaGold utilizó una controvertida disposición del Tratado de Libre Comercio entre República Dominicana, Centroamérica y Estados Unidos (DR-CAFTA, en inglés) para demandar a El Salvador por más de 300 millones de dólares, el lucro que la empresa asegura habría ganado con la mina de oro.

El caso que dirime el CIADI se desarrolla en Washington, donde el tribunal de arbitraje tiene su sede dentro del Banco Mundial.

“El caso pone en peligro la soberanía y la autodeterminación” del pueblo salvadoreño, afirmó Héctor Berríos, coordinador de MUFRAS-32, una organización integrante de la Mesa Nacional frente a la Minería Metálica. “La mayoría de la población se manifestó en contra de este proyecto y le dio prioridad al agua”, declaró el lunes 15 en un comunicado.

OceanaGold emplearía un proceso de lixiviación con cianuro para recuperar pequeñas cantidades de oro que consume enormes cantidades de agua, según sus detractores. El proyecto despertó la ansiedad de la población local ya que, según la Organización de las Naciones Unidas, 90 por ciento del agua superficial de El Salvador está contaminada.

El lunes, un centenar de manifestantes se manifestaron frente al edificio del Banco Mundial en Washington para expresar su solidaridad con El Salvador en su disputa con OceanaGold y su desconfianza ante el proceso del CIADI. Los hechos coincidieron con el día de la independencia salvadoreña.

“Estamos celebrando la independencia, pero lo que realmente celebramos es la dignidad y la capacidad de toda persona, y no solo de unos pocos, a disfrutar de una buena vida”, declaró Eric López, un fraile franciscano de una iglesia de Washington con una considerable grey salvadoreña.

“Este proceso minero utilizaría algunas sustancias muy venenosas, como cianuro y arsénico, que destruirían el ambiente. En última instancia, el pueblo sufre las consecuencias: siguen siendo pobres, están enfermos, las embarazadas sufren”, dijo a IPS en la manifestación.

¿Provocación de disturbios?

La jurisdicción del caso es complicada y, para algunos, subraya lo tenue del proceso de arbitraje del CIADI en torno al proyecto de Salvador.

Otra empresa minera, la canadiense Pacific Rim, fue la que descubrió en 2002 un yacimiento de minerales posiblemente lucrativo en el río Lempa, el más importante de El Salvador. El gobierno salvadoreño de entonces animó a la compañía a solicitar un permiso de extracción, pero la inquietud pública paralizó ese proceso.

Frustrada, Pacific Rim demandó a El Salvador en virtud de una disposición del DR-CAFTA que permite a las empresas demandar a los gobiernos que perjudiquen sus ganancias.

Aunque Canadá no es parte del tratado de libre comercio, Pacific Rim abrió una sucursal en 2009 en Estados Unidos, que sí lo integra.

En 2012, el CIADI dictaminó que la demanda era válida, según la ley de inversiones de El Salvador. Desde entonces, el país modificó la ley para evitar que las empresas eludieran la justicia nacional a favor de tribunales foráneos.

En 2013, OceanaGold compró Pacific Rim, aunque el principal activo de esta era el proyecto minero en El Salvador, que nunca se concretó. Ese año, la empresa señaló que continuaría con el caso de arbitraje mientras buscaba “una solución negociada al… estancamiento del permiso”.

El Salvador afirma que frenó el permiso debido a inquietudes ambientales y sanitarias, pero también por cuestiones de procedimiento. Pacific Rim no habría cumplido con obligaciones de información ni obtenido importantes aprobaciones locales.

Las empresas mineras que operan en El Salvador necesitan un título, o permiso local, para las tierras que pretendan explotar. Pero Pacific Rim solo obtuvo la autorización para acceder a 13 por ciento del territorio en su proyecto, según la organización humanitaria Oxfam America.

Ante esta falta de apoyo popular, en un país con una reciente guerra civil (1980-1992), algunos advierten que un fallo del CIADI favorable a OceanaGold podría desatar la violencia.

“Este proyecto minero reabrió muchas de las heridas de la guerra civil… el sistema de los tribunales existe para permitir que dos intereses se expresen, el gobierno nacional y el inversionista. Pero ninguno toma en cuenta a las comunidades, y ese es un problema fundamental”, sostuvo Lucas Danielson, académico que estudia el conflicto social en torno a la explotación de los recursos naturales.

La desconfianza ante los litigios judiciales

Los tratados de inversión bilaterales y regionales, como el DR-CAFTA, se multiplicaron en los últimos años, y muchos tienen las llamadas cláusulas de arbitraje entre inversionistas y el Estado del tipo que se aplicó en el caso salvadoreño.

El CIADI existe desde los años 60, pero su relevancia creció junto con el número de este tipo de cláusulas, que en la actualidad están incluidas en unos 2.700 tratados internacionales, según el tribunal.

El CIADI no decide cómo resolver las disputas, sino que ofrece un marco para que los casos se presenten ante tres árbitros externos: uno designado por el inversionista, otro por el Estado y el tercero por ambas partes.

Frente a la sede del Banco Mundial el lunes, varios manifestantes expresaron su desconfianza ante el CIADI y señalaron que la experiencia pasada sugiere que el tribunal se inclina por los inversores.

“Este es un proceso a puertas cerradas y eso implica que el tribunal básicamente puede hacer lo que quiera”, advirtió Carla García Zendejas, del Centro de Derecho Ambiental Internacional, una organización independiente de Washington.

“No hay ejemplos de casos en los que este cuerpo haya respondido a favor de las comunidades o reaccionado frente a la violación de derechos humanos básicos o el impacto ambiental y social”, añadió.

En los últimos años muchos gobiernos, especialmente del Sur en desarrollo, optaron por ceder frente a las presiones de las empresas, según Zendejas, ya que los pleitos son engorrosos y sumamente caros.

“Los gobiernos muestran recelo frente a las demandas y por lo tanto están más dispuestos a ceder y a cambiar sus propias políticas, o ignorarlas, aunque exista oposición de la población”, destacó.

Editado por Kitty Stapp / Traducido por Álvaro Queiruga

Fuente:www.tendencias21.net

sábado, 6 de septiembre de 2014

Sanciones y represalias, simplemente inaceptables

La crisis de Ucrania es un desastre fabricado por los líderes mundiales que han tratado de captar a ese país, ya sea para Europa o para Rusia. Y como las tensiones geopolíticas no disminuyen, las potencias mundiales se apresuran a imponer sanciones con consecuencias no deseadas. Un editorial del diario The Washington Post, “The Snake […] La Plaza de la Independencia en Kiev el lunes 24 de febrero. Tras la revolución, Ucrania enfrenta un difícil camino hacia la integración con la UE. Crédito: Natalia Kravchuk/IPS La Plaza de la Independencia en Kiev el lunes 24 de febrero. Tras la revolución, Ucrania enfrenta un difícil camino hacia la integración con la UE.

INTRODUCCIÓN

A la luz de las diversas investigaciones realizadas en los últimos sesenta años, resulta imperioso a mi entender, que juristas y demás equipos transdisciplinarios comiencen a estudiar las nefastas consecuencias nacidas de un concepto obsoleto: que el "Estado de Naturaleza" de los humanos, es "La Guerra de todos contra todos" hipótesis fundada en otra falacia: "La Maldad y Egoísmo de la Especie Humana". Los últimos estudios no hacen más que confirmar que los humanos no somos ni buenos ni malos, que tanto una civilización puede formar a gente semejante a la Madre Teresa de Calcuta como a Jack el Destripador, para poner los ejemplos más extremos.

Siendo que la relaciones entre humanos y, humanos y el resto de la Naturaleza, un hecho de alta complejidad, la imposición de sanciones con miras a corregir conductas, debe dejar de plantearse unilateralmente desde una hipótesis falsa, y comenzar su análisis desde las condiciones sociales productoras de esas conductas. La cultura occidental que hemos desarrollado, se funda en una mentira: la maldad humana, y en base a ello se atacan las consecuencias de dicha hipótesis, dando como hecho otra falacia: que las propuestas de las relaciones sociales occidentales son las correctas, evitando dar una mirada a la dinámica del sistema en su conjunto, desde donde podríamos ver sin demasiado esfuerzo intelectual, lo que Karl Marx expresó hace más de 150 años: "No es la conciencia del hombre lo que determina su ser social, antes bien es el ser social lo que determina su conciencia"

Hoy, podríamos profundizar mejor dicho concepto desde un frente más amplio; por un lado la Naturaleza Humana, y por el otro el contexto social en que se desarrolla. Ellos nos ayudaría a comprender que lo que se debe modificar es la manera de corregir las supuestas desviaciones sociales, atacando las causas de la producción de ciertas prácticas que o bien están en contra de la Naturaleza Humana o bien pautas culturales que crean un fuerte desequilibrio entre la naturaleza humana y las prescripciones.

Entendiendo que las investigaciones jurídicas deben hacerse desde un frente amplio, hoy he elegido este articulo, redactado por Somar Wijayadasa que ayudará a comprender y profundizar lo expresado más arriba

(Daniel Bidolski, septiembre de 2014)

Por Somar Wijayadasa

NUEVA YORK, Sep 4 2014 (IPS)

La crisis de Ucrania es un desastre fabricado por los líderes mundiales que han tratado de captar a ese país, ya sea para Europa o para Rusia. Y como las tensiones geopolíticas no disminuyen, las potencias mundiales se apresuran a imponer sanciones con consecuencias no deseadas.

Un editorial del diario The Washington Post, “The Snake Oil Diplomacy: When Tensions Rise, The US Peddles Sanctions” (La diplomacia falsa: cuando aumentan las tensiones, Estados Unidos aplica sanciones), publicado en julio de 1998, señalaba: “Ningún país del mundo aplicó tantas sanciones como Estados Unidos (…) más de 110 veces”.

Históricamente, la Liga de Naciones, su sucesora la Organización de las Naciones Unidas (ONU), Estados Unidos y la Unión Europea (UE) recurrieron a las sanciones obligatorias como instrumento de fuerza cuando la paz se vio amenazada y los esfuerzos diplomáticos fracasaron. Ningún país del mundo aplicó tantas sanciones como Estados Unidos (...) más de 110 veces”: The Washington Post, julio de 1998.

En la década de los 90, fuimos testigos de la proliferación de sanciones impuestas por la ONU y Estados Unidos contra Cuba, Irán, Iraq, Libia, Liberia, Somalia, Camboya y Haití, por nombrar solo algunos países, y tuvieron consecuencias desastrosas: los poderosos prosperaron mientras los pobres sufrieron.

Unos pocos países, como Irán, Iraq y Corea del Norte, se burlaron de la medida de Estados Unidos porque tenían recursos o la voluntad de sobrevivir. Las sanciones contra China e India no lograron generar un cambio de régimen ni dificultar el crecimiento o entorpecer el dinamismo de la economía.

Pero en la mayoría de los países, en especial en Cuba, Iraq y Haití, las sanciones deterioraron sus sistemas económico, social y de salud.

En algunas ocasiones, las sanciones pretendían el objetivo último de un “cambio de régimen”, una violación a la Carta de la ONU y a las normas básicas del derecho internacional.

Esa práctica artera no tiene nada que ver con la protección de los derechos humanos ni con promover la democracia y la libertad.

Ahora, las sanciones contra Rusia, por la crisis en Ucrania, regresaron como un bumerán. En febrero, las llamadas protestas de Euromaidan terminaron expulsando al presidente de Ucrania, Viktor Yanukovich. Los misiles de Estados Unidos cerca de Rusia y los esfuerzos de la Organización del Tratado del Atlántico Norte (OTAN) de expandirse hacia los países del Pacto de Varsovia (1955-1991) enfurecieron al presidente ruso Vladimir Putin, cuyo país, además, quedó fuera del Grupo de los Ocho (G-8) países más industrializados. Estados Unidos y la UE impusieron sanciones a Rusia cuando Crimea se le unió tras el referendo que declaró su independencia, basándose en el derecho de las naciones a la autodeterminación, estipulado en el primer artículo de la Carta de la ONU.

El derecho a la “autodeterminación” se aplicó para la escisión de Yugoslavia y Checoslovaquia y cuando varios países pequeños, como Timor Oriental, declararon su independencia. La población del este de Ucrania, 70 por ciento de ascendencia rusa, sintieron que sus derechos fueron violados cuando el gobierno ucraniano prohibió el ruso como lengua oficial. Ellos también invocaron el derecho a la autodeterminación y realizaron un referendo para crear su propio Estado.

Estados Unidos amplió las sanciones después de que el avión de la compañía Malaysian Airlines fuera derribado en el este de Ucrania. Ni la caja negra ni las imágenes satelitales ni las conclusiones de los inspectores de la Organización para la Seguridad y la Cooperación Europeas (OSCE) encontraron culpables, a menos que fuera una medida deliberada y premeditada para acusar a uno de los bandos en conflicto.

Además, los gobernantes occidentales alegan que Rusia da armas a los rebeldes en Ucrania. Puede ser cierto, pero, una vez más, Estados Unidos no ofreció ninguna prueba y Putin lo niega. Es lo mismo que con las armas de destrucción masiva de Iraq. Las sanciones adicionales de Estados Unidos y la UE congelaron los bienes de gobernantes rusos, les prohibieron viajar a los países europeos, restringieron las ventas de deuda y de acciones de los bancos rusos en los mercados europeos y apuntaron a los sectores de defensa, energía y economía, por nombrar solo algunos.